Warren Buffett, el inversor con el mejor registro de rentabilidad a largo plazo, dirige el conglomerado empresarial Berkshire Hathaway, formado por compañías no cotizadas en bolsa y por otras que sí cotizan.

Warren Buffett, el inversor con el mejor registro de rentabilidad a largo plazo, dirige el conglomerado empresarial Berkshire Hathaway, formado por compañías no cotizadas en bolsa y por otras que sí cotizan.

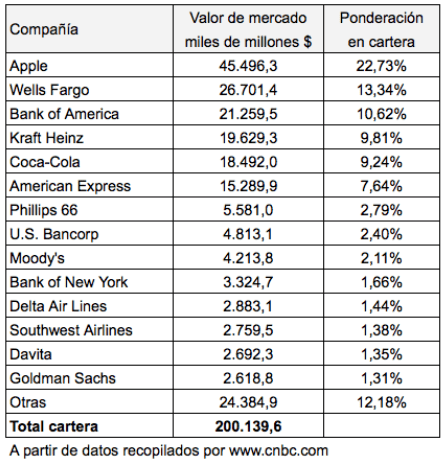

La cartera de valores cotizados sorprende por su escasa diversificación. El 22,7% está concentrada en un solo valor, Apple. El 73,3% se halla dividido en solo seis compañías: además de Apple, los bancos Wells Fargo y Bank of America, la alimentaria Kraft Heinz, Coca-Cola y American Express.

La tabla siguiente recoge las principales posiciones y su valor de mercado el 30 de julio de 2018, elaborada a partir de información recopilada por la CNBC.

Aunque es conocido su poco interés por las tecnológicas, en pocos años Buffett ha llegado a amasar casi el 5% del capital de la empresa que fabrica el iPhone. Empezó a comprar acciones a mediados de 2016, cuando el precio rondaba los 100 $ (ahora están a cerca de 190 $).

El “mago de Omaha“ está considerado el mejor inversor de la historia debido a su largo historial, que data desde 1965, y a la consistencia de sus resultados. En 53 años, el valor contable de Berkshire Hathaway solo ha retrocedido (y como máximo un 10%) en 2001 y en 2008. A diferencia de otros ilustres inversores, no ha cometido grandes errores, como ha sido el caso de Carl Icahn. El “mejor inversor del mundo“ firma su cuarto año desastroso consecutivo.

El inversor declaró hace tiempo, según recoge el libro The Warren Buffett Way, publicado en 1994, que debía su éxito a solo un puñado de empresas, sin las cuales sus resultados habrían sido simplemente mediocres. De hecho, el resultado de Berkshire Hathaway fue inferior en 2,66 puntos anuales al del índice S&P 500 con dividendos entre 2009 y 2016. Lo que quizá le ha faltado en este período ha sido un gran acierto, como el que ha tenido recientemente con Apple. Pocos grandes aciertos y pocos grandes errores, esta parece ser la receta de su éxito, una idea que desarrollé extensamente en mi libro El inversor afortunado.

Normalmente, los fondos de inversión no tienen, ni suelen poder tener, carteras tan concentradas. La directiva UCITS de la Unión Europea impone un límite del 10% de la cartera en una posición y establece además que la suma de los valores que ponderan más del 5% no puede superar el 40% (es la regla conocida como 5/10/40). Los fondos indexados quedan exceptuados de estas condiciones ya que replican índices en los que algunos valores pueden ponderar más del 10%, como ocurre en el IBEX 35.

Un inversor debe evitar sobreponderar en exceso un solo valor. Hay que tener en cuenta que la cartera cotizada de Buffett es solo una parte dentro del grupo Berkshire Hathaway, que tiene una fuerte presencia en compañías de seguros y medios de comunicación, entre otras compañías, cuyas acciones no se negocian en los mercados. Un capital no muy elevado sí puede estar concentrado en cinco valores pero cada uno con el mismo peso.

He seleccionado otras tres reflexiones de Warren Buffett recogidas en el libro El Tao de Warren Buffett, del que ya he comentado

He seleccionado otras tres reflexiones de Warren Buffett recogidas en el libro El Tao de Warren Buffett, del que ya he comentado  The Tao of Warren Buffett es un libro escrito por Mary Buffett (una ex-nuera del inversor) y David Clark. Recoge aforismos y reflexiones del gran inversor sobre inversión, gestión empresarial y el éxito en la vida en general. Según la coautora, las enseñanzas de Warren Buffett tienen un espíritu taoísta porque su significado sutil y profundo a menudo puede ayudarnos a tomar la decisión correcta o a evitar errores.

The Tao of Warren Buffett es un libro escrito por Mary Buffett (una ex-nuera del inversor) y David Clark. Recoge aforismos y reflexiones del gran inversor sobre inversión, gestión empresarial y el éxito en la vida en general. Según la coautora, las enseñanzas de Warren Buffett tienen un espíritu taoísta porque su significado sutil y profundo a menudo puede ayudarnos a tomar la decisión correcta o a evitar errores.