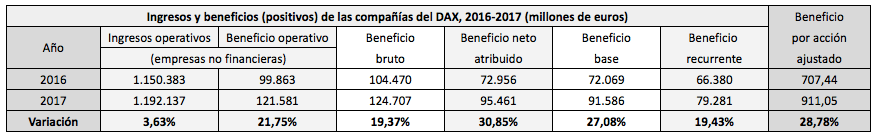

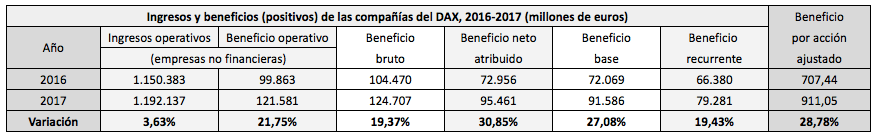

Empresas alemanas: los beneficios crecieron más que los ingresos

Las empresas no financieras del índice DAX 30 de la bolsa alemana aumentaron sus ingresos un moderado 3,63% en 2017 pero su beneficio operativo se incrementó un 21,75%. Ello se debió principalmente a la vuelta a beneficios de las energéticas E.On y RWE y a la disminución en 4.100 millones de euros en provisiones para gastos de litigios relacionados con el “Dieselgate“ en las cuentas de Volkswagen.

El aumento del beneficio neto atribuido fue mayor aún, del 30,85%, debido en buena parte a la utilización de créditos fiscales por parte de BMW, Daimler y Volkswagen y a los 4.846 millones de euros de plusvalías por venta de activos de Bayer, principalmente relacionadas con la salida a bolsa de su participada Covestro.

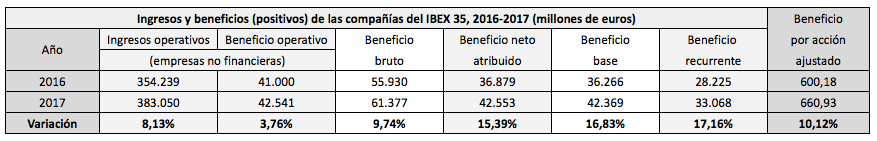

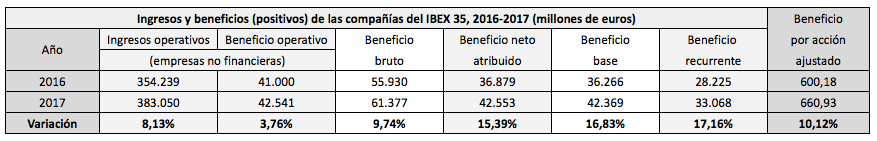

En cambio, como podemos ver en la segunda tabla, el beneficio operativo de las empresas no financieras del IBEX 35 aumentó menos que los ingresos. En ello tuvo mucho que ver la caída del resultado operativo de Gas Natural e Iberdrola.

DAX 30: el beneficio por acción de 2017 aumentó casi tres veces más que el del IBEX 35

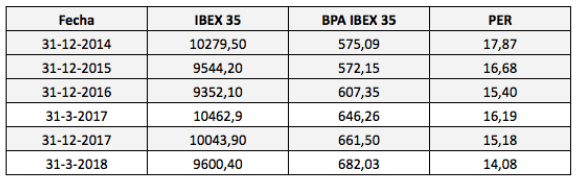

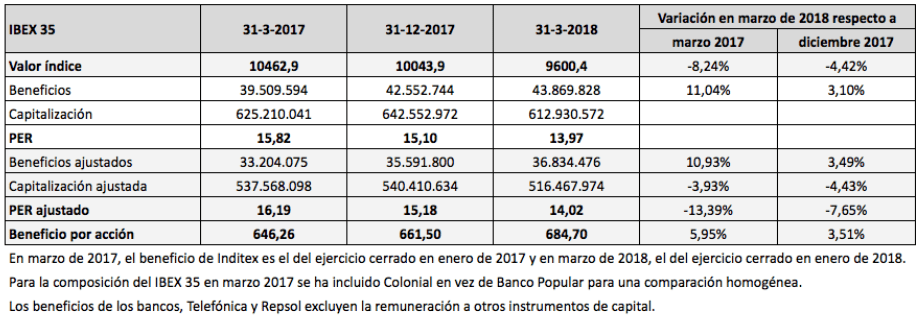

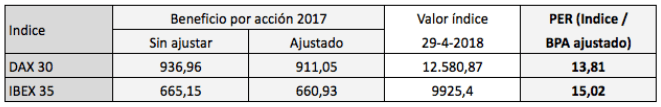

El beneficio por acción de un índice se calcula en base a la capitalización ajustada por capital flotante y a los beneficios netos atribuidos. Para mayor precisión, también ajusto los beneficios en función del mismo criterio.

El aumento del beneficio por acción del IBEX 35 fue del 10,12% en 2017 (ver primera tabla), bastante menos que el 15,39% del beneficio neto atribuido, en parte debido al aumento de número de acciones del Banco Santander y al escaso capital flotante de ArcelorMittal.

El beneficio por acción del DAX 30 aumentó un 28,78% (ver segunda tabla), casi tres veces más que el del IBEX 35.

DAX 30: mayor calidad del beneficio

DAX 30: mayor calidad del beneficio

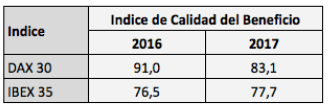

A pesar del significativo aumento de resultados extraordinarios y atípicos en las empresas del DAX en 2017 respecto a 2016, la calidad de los beneficios de las compañías del índice alemán fue más elevada que la de las compañías del IBEX 35.

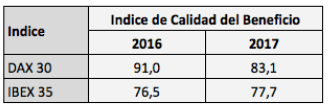

Calculo el Indice de Calidad del Beneficio (ICB) como el cociente entre el beneficio neto recurrente y el beneficio neto atribuido, multiplicado por 100. Cuanto más cerca de 100 se encuentra el ICB, mayor calidad tienen los resultados. En 2017, el ICB del DAX fue de 83,1, menor al 91,0 de 2016. En cambio el ICB del IBEX 35 mejoró de 76,5 a 77,7, por lo que la diferencia entre ambos índices se ha acortado bastante en este sentido. Esto significa que comparar el PER de ambos índices es más representativo ahora que el año pasado.

Qué índice está más barato

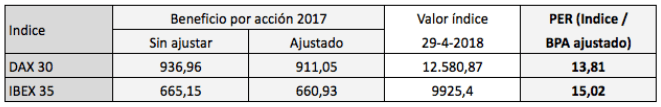

El día 29 de abril de 2018, el DAX tenía un ratio PER de 13,81 y el IBEX, de 15,02. Así, en términos generales el índice alemán está un 8% más barato que el español y con una calidad del beneficio superior.

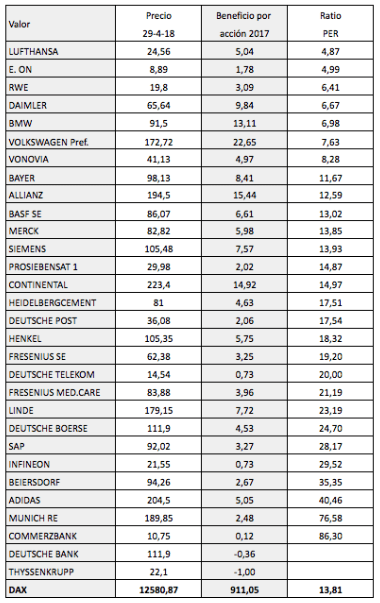

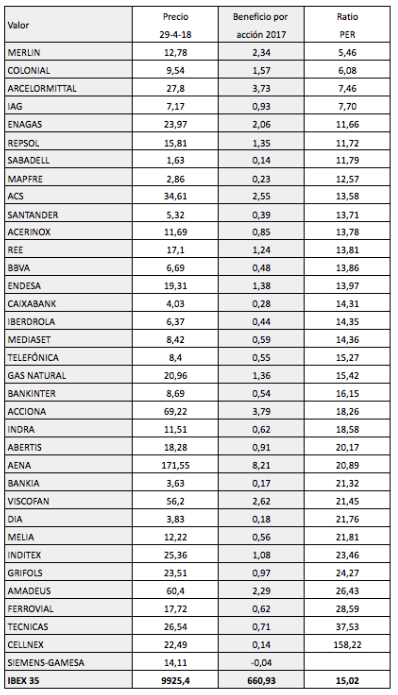

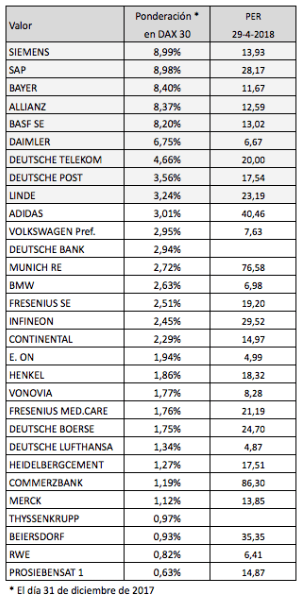

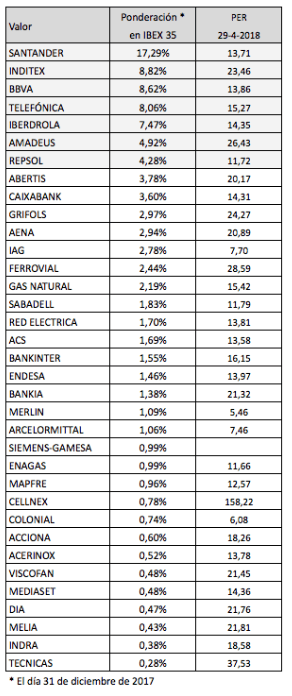

PER de los valores del DAX y del IBEX

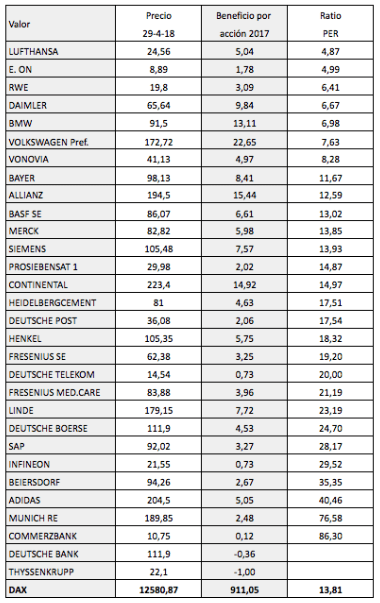

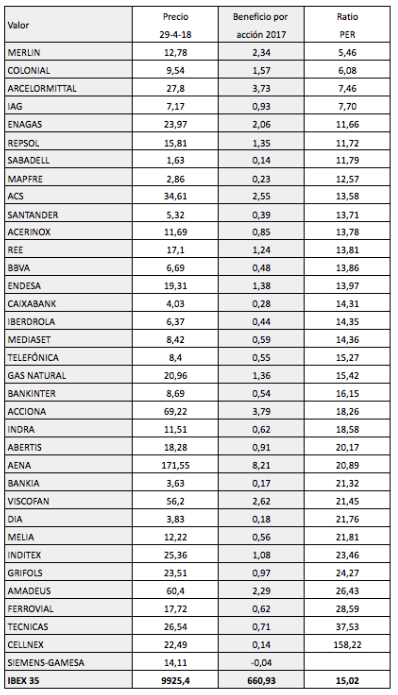

La dos tablas siguientes ordenan los valores del cada índice en función de su ratio PER el día 29 de abril de 2018 y en base a los beneficios por acción del ejercicio 2017. Covestro sustituyó a ProsiebenSat en el DAX el 19 de marzo de 2018 pero he incluido a ProsiebenSat en la tabla. Covestro tuvo un beneficio por acción de 9,93 €, que al precio actual de 75,94 € da un ratio PER de 7,65.

Vemos que en ambos índices, el PER varía de forma muy sensible: en el caso del DAX, entre el 4,87 de Lufhtansa y el 86,30 de Commerzbank, y en el caso del IBEX, entre el 5,46 de Merlin Properties y el 158,22 de Cellnex.

Los beneficios por acción indicados no consideran la autocartera. En tanto que las empresas alemanas mantienen un porcentaje de acciones propias más elevado que las españolas, si tuviéramos en cuenta la autocartera la comparativa de los ratios PER sería más favorable a los valores del DAX de la que resulta con los datos indicados.

El DAX cuenta con siete valores con un PER inferior a 10, frente a cuatro del IBEX, a pesar de que el selectivo español cuenta con mayor número de valores.

Para calcular el beneficio por acción de los bancos, Telefónica y Repsol, he restado del beneficio neto atribuido a los accionistas la parte imputable a titulares de deuda subordinada.

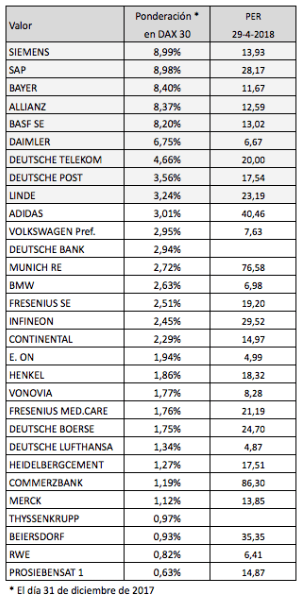

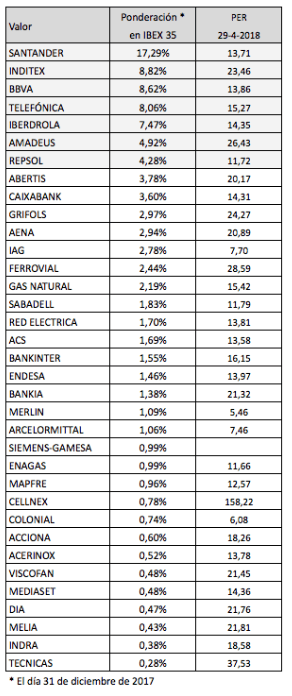

PER de los valores según su ponderación en el índice

Si quisiéramos invertir en los valores del DAX que suponen una ponderación conjunta del 60% en el índice, el PER medio de los nueve valores que acumulan dicho porcentaje (concretamente un 61,15%), sería de 16,6.

El PER de Adidas está distorsionado por las pérdidas en operaciones interrumpidas debidas a la venta de las marcas TaylorMade y CCM Hockey. Se basa en un beneficio por acción de 5,05 € pero el beneficio por acción de operaciones continuadas fue de 6,63 €.

Si quisiéramos hacer lo mismo con el IBEX 35, la cartera estaría más concentrada, pues los siete valores que más ponderan representan el 59,5% del índice. El PER medio de la cartera sería de 17, similar al de la cartera del DAX. En este sentido, pues, la diferencia no es tan notable.

Bolsa alemana o española para 2016 (artículo 12-12-2015)

Bolsa alemana o española para 2016 (artículo 12-12-2015)

Tras la publicación de los resultados trimestrales de Inditex el 13 de junio y la entrada de CIE Automotive el 18 de junio en el IBEX 35 en sustitución de la concesionaria Abertis, el beneficio por acción del índice selectivo ha variado ligeramente.

Tras la publicación de los resultados trimestrales de Inditex el 13 de junio y la entrada de CIE Automotive el 18 de junio en el IBEX 35 en sustitución de la concesionaria Abertis, el beneficio por acción del índice selectivo ha variado ligeramente.

Bolsa alemana o española para 2016 (artículo 12-12-2015)

Bolsa alemana o española para 2016 (artículo 12-12-2015)