En las capturas siguientes, se reproducen las seis páginas dedicadas a Bankinter en La Guía del IBEX 35.

Los otros cinco bancos del IBEX 35 (BBVA, CaixaBank, Sabadell, Santander y Unicaja) son analizados con el mismo enfoque.

La última página incluye el Índice de Calidad Financiera (ICF), que se expresa en una escala del 1 al 5, donde 5 representa el nivel máximo de calidad. El ICF examina nueve dimensiones financieras clave, en este caso específicas para las entidades financieras, por lo que es una síntesis del conjunto de las evaluaciones llevadas a cabo.

La Guía del IBEX 35 es un manual práctico y completo sobre la bolsa española, con un examen del funcionamiento del mercado y un análisis, en un lenguaje accesible que evita la jerga financiera, de seis páginas para cada una de las 35 empresas y bancos del IBEX 35. Convierte información compleja y dispersa en conocimiento útil y aplicable.

La Guía del IBEX 35 puede adquirirse en Amazon en edición de tapa blanda de 296 páginas.

La Guía expone las ventajas de invertir en empresas españolas frente a hacerlo únicamente en mercados extranjeros: mayor transparencia en la cadena de registro y custodia, menor riesgo jurídico, ausencia de riesgo de divisa, comisiones más bajas y mayor capacidad para seguir de cerca a las empresas y comprender su negocio.

La primera parte introduce las claves esenciales de la inversión en renta variable: cómo funciona la bolsa, quién custodia los títulos, cómo trabajan los brókeres, qué riesgos hay que tener en cuenta, cuánto se puede ganar con el IBEX, las ventajas e inconvenientes de los fondos de inversión, cómo crear una cartera de valores, cómo abrir una cuenta para operar con acciones y cuáles son las comisiones e impuestos asociados.

La segunda parte dedica seis páginas por compañía para examinar balances, beneficios, dividendos, flujos de caja, endeudamiento, rentabilidad y otros ratios relevantes. El estudio de la evolución de los últimos diez años (2015-2024) ofrece una perspectiva que revela patrones que pasan desapercibidos en una visión de corto plazo, y ayuda a entender las razones por las cuales unas acciones se revalorizan por encima de la media mientras otras se quedan rezagadas. El Índice de Calidad Financiera (ICF), una herramienta propia, muestra que las compañías con mayor calidad han ofrecido históricamente mayores rentabilidades y permite anticipar oportunidades mucho antes de que el mercado las reconozca.

El resultado es una guía imprescindible para quien quiera conocer las oportunidades que ofrece la bolsa española y decidir con criterio entre invertir a través de fondos de inversión o directamente en acciones.

Para más información, ver Invertir como un detective.

Ver también Así se analiza una empresa en La Guía del IBEX 35.

Suscríbete al blog de Invesgrama para recibir información que complementa el enfoque de La Guía del IBEX 35, así como actualizaciones sobre nuevas ediciones y ampliaciones de contenido.

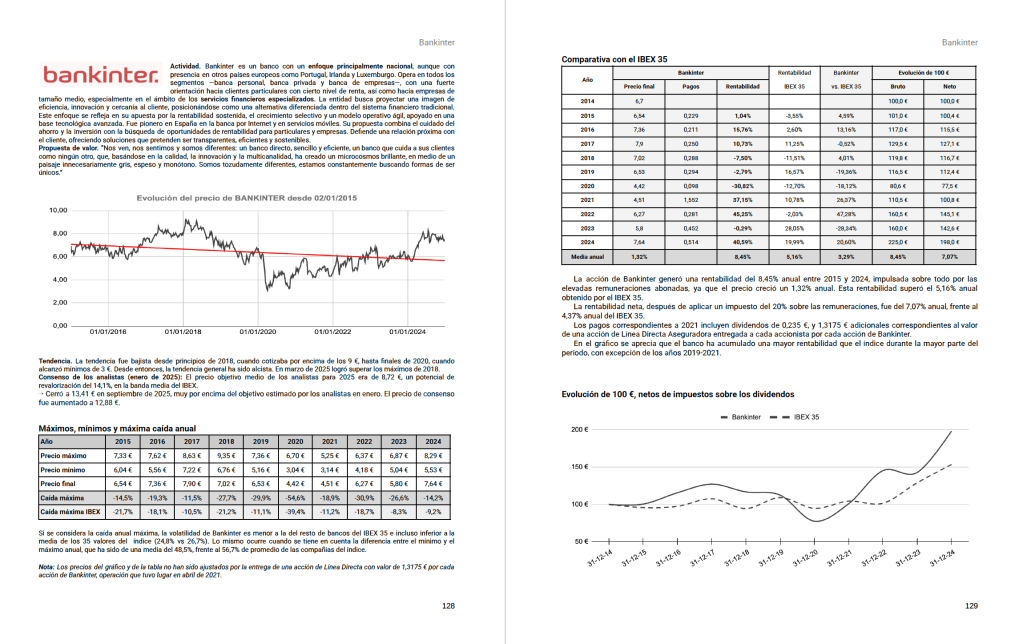

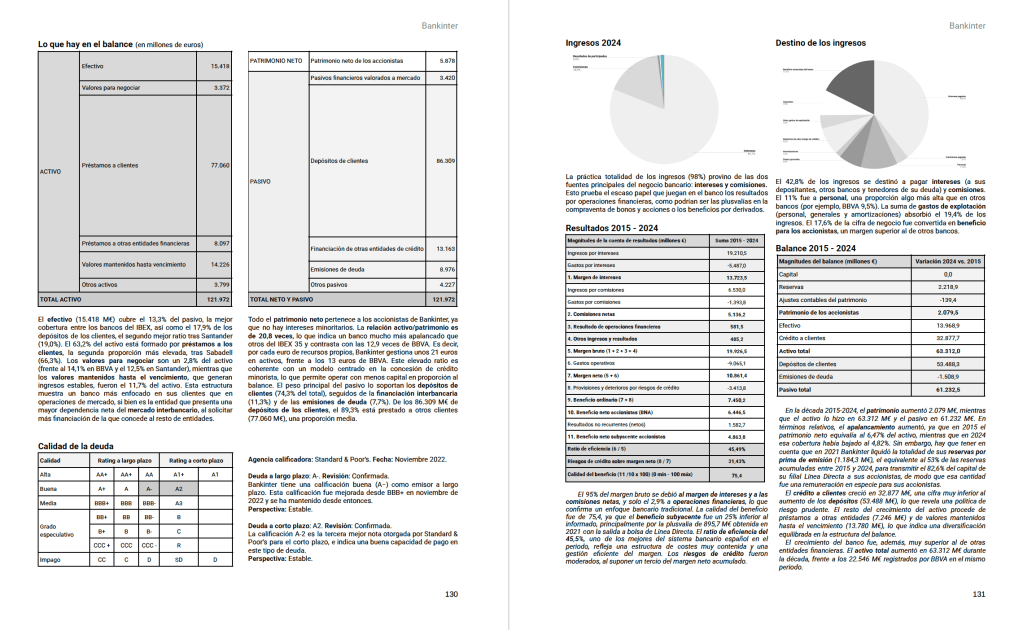

Bankinter

Bankinter

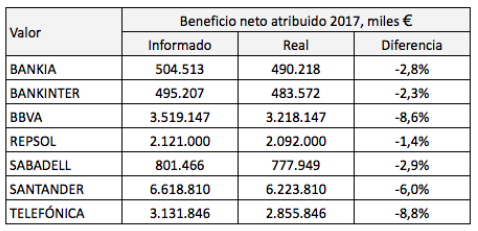

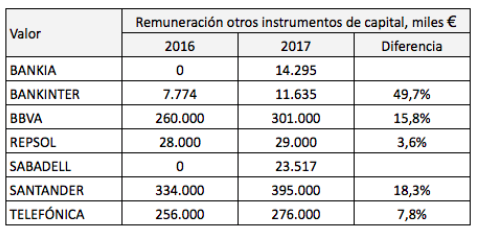

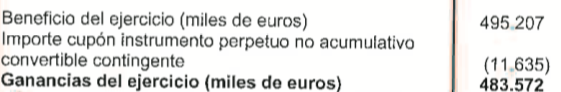

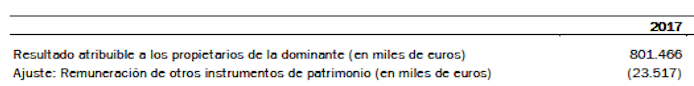

La tabla siguiente indica el beneficio neto atribuido informado en 2017 por las siete entidades analizadas y el real.

La tabla siguiente indica el beneficio neto atribuido informado en 2017 por las siete entidades analizadas y el real.